2011 foi o ano da crise do euro

Crise do euro ainda está sem solução

Crise do euro ainda está sem solução

O ano de 2011 anuncia seu fim, mas sem uma saída para a crise do euro. Os últimos 12 meses da União Europeia (UE) foram marcados por um número inédito de encontros de cúpula, muita discussão e poucas soluções concretas.

Crise do euro ainda está sem solução

O pior ano para a moeda europeia começou com boas notícias. No primeiro dia do ano, a Estônia se tornava a primeira antiga república soviética a entrar no rol dos 17 países da moeda comum. O país báltico é considerado um modelo de administração financeira. Mas já em fevereiro, o presidente do Banco Central alemão (Bundesbank), Axel Weber, anunciava sua renúncia.

Ele, que por muito tempo foi considerado um candidato promissor para o cargo de presidente do Banco Central Europeu (BCE), não conseguiu impor suas ideias no BCE. Meio ano depois, foi a vez de Jürgen Stark, economista-chefe do BCE, pedir demissão, alegando “razões pessoais”. Assim como Weber, Stark é tido como um defensor da estabilidade e crítico ferrenho das compras multimilionárias pelo BCE de títulos de países endividados.

Sarkozy e Merkel: uma cúpula após a outra

Para isso, há também bons argumentos. Afinal, o tratado com as diretrizes da União Europeia proíbe o BCE de comprar diretamente títulos de dívida, para que a independência da instituição financeira europeia seja garantida. O BCE só deve estar comprometido com a estabilidade do euro e não agir como impressora de dinheiro para Estados endividados. Porém, compras de títulos pelo BCE não são, em princípio, proibidas. Apenas a “aquisição direta” é proibida, afirma o artigo 123 do Tratado da União Europeia. Isto significa que o BCE não pode comprar diretamente títulos de dívida de Estados endividados

Grandes compras

Mas comprar no mercado secundário, ele pode, de fato, se a estabilidade do euro estiver em risco. E o BCE usa e abusa dessa regra. Desde maio de 2010, o BCE comprou títulos no valor total de 203,5 bilhões de euros, justificando a compra com o apoio aos mercados. Com a intervenção, o banco também pressionou os custos dos juros de países problemáticos, como Itália e Espanha.

Enquanto isso, em Bruxelas, uma cúpula segue a outra. Em março, os 27 Estados da UE acordaram um pacote abrangente para proteger o euro. O Fundo Europeu de Estabilidade Financeira (FEEF), planejado para perdurar até 2013, teve seu volume aumentado para um total de 500 bilhões de euros, devendo ser sucedido, então, pelo Mecanismo Europeu de Estabilidade Financeira (MEEF), de 700 bilhões de euros.

Em agosto, a chanceler federal alemã, Angela Merkel, e o presidente francês, Nicolas Sarkozy, pleitearam o estabelecimento de um governo econômico da zona do euro e, além disso, um limite da dívida para todos os países da moeda comum. A introdução de títulos comuns europeus, os chamados eurobonds, foi, a princípio, descartada.

Vítimas políticas

Em outubro ocorreram até mesmo duas cúpulas em quatro dias. No meio da madrugada da segunda cúpula, foi

Ex-premiê italiano Silvio Berlusconi

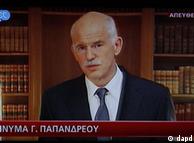

É quando a crise do euro começou a fazer suas primeiras vítimas políticas. No final de outubro, o primeiro-ministro grego, George Papandreou, afirmou querer deixar os gregos aprovarem por um referendo o plano de resgate do euro para o seu país, o que deixou os líderes da UE completamente surpresos, e os mercados mundiais entraram em pânico. O índice alemão DAX caiu em 5%. Mais tarde, Papandreou se rendeu face à enorme pressão dos credores internacionais e desistiu do plano controverso, renunciando pouco depois.

Em novembro, a Itália também começou a sofrer pressão crescente dos mercados. Para pagar títulos de 10 anos, o país teve que pagar juros recordes de 6,7%. O primeiro-ministro italiano, Silvio Berlusconi, perdeu uma votação no Parlamento e renunciou em 12 de novembro. Na eleição parlamentar antecipada na Espanha, o conservador Partido Popular (PP) obteve uma vitória esmagadora. Os socialistas do ex-primeiro-ministro José Luis Rodríguez Zapatero sofreram uma derrota de proporções históricas na eleição, realizada sob a sombra da crise do euro. O primeiro-ministro eleito, Mariano Rajoy, anunciou tempos difíceis para seus compatriotas.

A crise do euro foi chegando, então, ao coração do continente. Depois de Itália e Espanha, a França parece também ser sugada pelo redemoinho. O segundo maior país da zona do euro pode perder a classificação de crédito máxima AAA, caso os custos de refinanciamento permaneçam altos e prejudiquem o orçamento devido à recessão, alertou a agência de classificação de risco Moody’s. Os juros que França e Bélgica têm que pagar para títulos de 10 anos atingiram níveis recordes. A Espanha teve que pagar as maiores taxas de juros dos últimos 14 anos por seus títulos.

Aumento de desconfiança

Os bancos da zona do euro tiveram que, por falta de alternativas, pedir dinheiro emprestado ao BCE de uma forma como há dois anos não faziam. Segundo analistas do mercado financeiro, o mercado interbancário praticamente secou, por causa do crescente aumento da desconfiança dos bancos entre si, ocasionado pela crise.

“É, basicamente, pior do que no tempo da falência do Lehman Brothers, em 2008, porque, agora, os Estados também são incapazes de agir”, disse um corretor da bolsa de Frankfurt.

No início de dezembro, a agência de classificação de risco norte-americana Standard & Poor’s ameaçou a Alemanha e praticamente todos os países do euro com um rebaixamento de suas notas. Em um movimento sem precedentes, a S&P colocou a nota de 15 Estados em revisão, sob uma perspectiva negativa, o que poderia levar a um rebaixamento dentro de três meses. A Alemanha, avaliada até agora com a nota máxima AAA, poderia ser rebaixada em um nível.

A União Europeia decidiu tolerar um racha em nome da salvação do euro. A 16ª cúpula da UE entrou em acordo sobre um contrato sem precedentes por mais disciplina fiscal, do qual o Reino Unido não faz parte. Com isso, Alemanha e França atingiram o seu objetivo apenas em parte. A UE também reforçou sua barreira de proteção contra a crise. Assim, até 200 bilhões de euros dos bancos centrais europeus devem ser transferidos para o Fundo Monetário Internacional (FMI), para que este ajude países europeus endividados. Os 17 países do euro estão a bordo do novo pacto, acompanhados de outros nove países que não possuem a moeda europeia, e que precisam consultar seus Parlamentos.

Autor: Rolf Wenkel (md) Revisão: Carlos Albuquerque

FONTE

Nenhum comentário:

Postar um comentário

Qualquer comentário que for ofensivo e de baixo calão, não será bem vindo neste espaço do blog.

O Blog se reserva no direito de filtrar ou excluir comentários ofensivos aos demais participantes.

Os comentários são livres, portanto não expressam necessariamente a opinião do blog.

Usem-no com sapiência, respeito com os demais e fiquem a vontade.

Admin- UND